Global Markets Sunday News

Tops der Woche

Lottomatica +21,32 %: Der italienische Glücksspielanbieter überraschte positiv mit einem überzeugenden Ausblick für 2026. Das von der Gruppe ausgewiesene EBITDA lag über dem des Vorjahres und die Dividende wurde angehoben.

Neste +18,32 %: Dem finnischen Ölkonzern kommen Opportunitätseffekte am europäischen Raffineriemarkt zugute, die sich aus den Krisen im Nahen Osten und in Russland ergeben. Zudem profitiert das Unternehmen von der Optimierung der internen Organisationsstruktur.

Teleperformance +10,33 %: Angesichts des für den Marktführer für Business Process Outsourcing (BPO) registrierten niedrigen EV/EBITDA-Multiplikators von 5 und einer Marge von 9% überrascht es kaum, dass sich die Anleger zu günstigen Konditionen mit dem Titel eingedeckt haben – und dies trotz der nach wie vor allgegenwärtigen Bedrohung durch den KI-Boom.

Harbour Energy +13,89 %: Fördermengen auf Rekordniveau und eine neue Ausschüttungspolitik, bei der bis zu 75% des Cashflows an die Aktionäre zurückfließen, beflügeln den britischen Ölproduzenten. Unter der Annahme eines auch längerfristig hohen Ölpreises korrigierte das Unternehmen seine Prognose für die Produktion im laufenden Jahr nach oben.

Galderma +6,92 %: Der Markterfolg von Nemluvio lässt den Kurs des Schweizer Dermatologiekonzerns abheben. Das geschätzte Umsatzpotenzial des Präparats hat sich auf 4 Mrd. USD verdoppelt, das Gewinnwachstum ist enorm und der Ausblick solide.

AP Moller Maersk +9,06 %: Die durch die Blockade der Straße von Hormus verursachten Störungen und der anziehende Ölpreis kommen dem dänischen Reederei-Riesen zugute, denn die erwarteten stark steigenden Frachtpreise dürften die Einstellung der Routen zum Persischen Golf weitgehend ausgleichen.

Venture Global +28,79 %: Der US-amerikanische LNG-Exporteur profitierte von den steigenden Gaspreisen und der Aussetzung der Produktion in Katar. Das Unternehmen legte für 2025 herausragende Zahlen vor und ist gerüstet, 20% der weltweiten Angebotslücke abzudecken.

Flops der Woche

Zealand Pharma -35,43 %: Die Aktie des dänischen Biotech-Unternehmens begab sich nach enttäuschenden Phase-II-Daten zu seinem Adipositaspräparat auf Talfahrt. Innerhalb von 42 Wochen führte die Gabe des Medikaments zu einer Gewichtsabnahme von nur 10,7%. Das Konkurrenzprodukt von Eli Lilly war mit -20% deutlich überlegen.

Schaeffler -25,1 %: Nach enttäuschenden Aussichten für 2026 und anhaltenden Verlusten im Bereich Elektromobilität musste der Automobilzulieferer einen heftigen Rücksetzer hinnehmen. Angesichts der Zahlen hilft auch die Begeisterung rund um das Thema humanoide Roboter nicht weiter.

Beiersdorf #-21,88 %: Der für die Marke Nivea bekannte Konzern stürzte ab, nachdem das Management für 2026 ein Wachstum von nahezu null und eine sinkende Marge prognostiziert hatte. Auch das Aushängeschild des Unternehmens generiert aktuell nur eine Marge von 0,9%. Zum Negativtrend tragen zudem Verwerfungen im US-Vertrieb und im chinesischen Reiseeinzelhandel bei.

Nexi -19,93 %: Für den führenden europäischen Zahlungsdienstleister ging es bergab. Ausschlaggebend hierfür waren die als schwach eingeschätzten Aussichten für 2026 sowie eine enttäuschende strategische Planung. Der Verzicht auf Aktienrückkäufe zugunsten von Dividendenausschüttungen verschärft die Situation zusätzlich.

Air France -17,97 %: Infolge der Einstellung der Flugverbindungen in den Nahen Osten und des Ölpreisanstiegs schlägt der Konflikt zwischen den USA und dem Iran mit voller Wucht auf die Airline durch. Zusätzlich getrübt wird das Bild durch ein Bußgeld, das wegen illegaler Absprachen bei Luftfrachtpreisen verhängt wurde.

Reckitt -14,31 %: Nachdem der Konzern für den Jahresbeginn 2026 einen verhaltenen Ausblick vorgelegt hatte, begab sich die Aktie auf Talfahrt. Der führende Hersteller von Reinigungsmitteln und Hygieneprodukten leidet unter den Auswirkungen einer schwächer als erwartet verlaufenden Virussaison sowie einem schwierigen Geschäftsumfeld in Europa. Diese Entwicklungen drücken kurzfristig auf die Absatzmengen.

MongoDB -17,66 %: Die deutliche Abschwächung des Wachstums der Cloud-Plattform Atlas, die drei Viertel des Umsatzes generiert, belastet den Datenbankanbieter.

Rohstoffe

Energie: Die Blockade der Öltanker in der Straße von Hormus – einer für den weltweiten Transport von Energierohstoffen lebenswichtigen Verkehrsader – hat die Rohölpreise in die Höhe getrieben. Mit 90 bzw. 87,70 USD wurden die Sorten Brent und WTI so hoch gehandelt wie seit April 2024 nicht mehr. Allein diese Woche zogen die Preise um rund 24% an. Angesichts dieser Preisexplosion versucht die Trump-Regierung, die Märkte zu beruhigen. Washington will die Sicherheit der Tanker durch Marineeskorten gewährleisten und erwägt, auf seine strategischen Ölreserven zurückzugreifen. Darüber hinaus haben die Vereinigten Staaten Ausnahmeregelungen für den Kauf von auf Tankern vorgehaltenem russischem Rohöl gewährt. Das gilt insbesondere für Indien. Damit sollen die im asiatischen Raum „vagabundierenden“ Vorräte mobilisiert werden, um den Druck auf der Angebotsseite zu verringern. Der große Profiteur der Krise dürfte damit Russland sein. Saudi-Arabien organisiert darüber hinaus den Transport eines Teils seiner Produktion zum Roten Meer neu, um die Blockade der Straße von Hormus zu umgehen. Dennoch kennen die Ölpreise aktuell nur eine Richtung: nach oben. Die Versicherer kündigen den Versicherungsschutz für Tanker, die das Konfliktgebiet durchqueren, und es dürfte wohl einige Zeit vergehen, bis die militärischen Begleitschutzmaßnahmen greifen. Der geopolitische Risikoaufschlag wird vermutlich so lange für hohe Preise sorgen, bis der Öltransport durch die Straße von Hormus wieder seinen normalen Umfang erreicht hat.

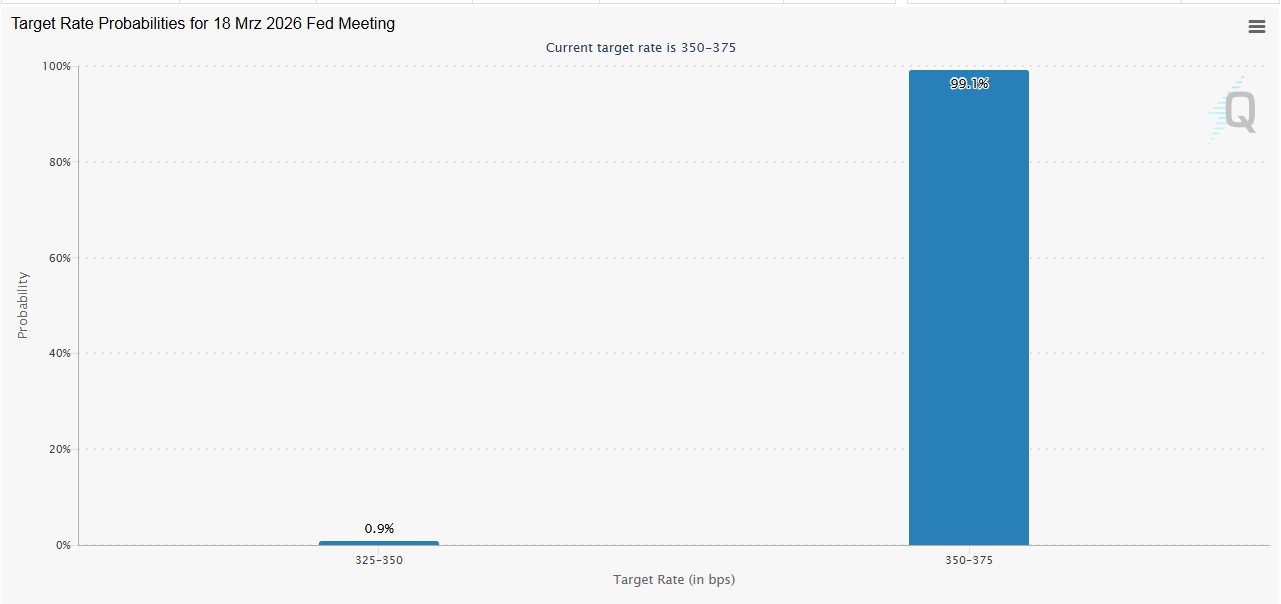

Metalle: Der Aluminiumpreis stieg in London aufgrund der Versorgungsstörungen im Nahen Osten über die Marke von 3.400 USD. Im Wochenverlauf kletterten die Preise um über 5%. Die Schließung eines Aluminiumwerks in Katar und der Stopp der Ausfuhren aus Bahrain führten zu einem steilen Preisanstieg, zumal die Vorräte auf den tiefsten Stand seit 2023 gesunken sind. Der Kupferpreis gab dagegen nach, belastet durch ein rasches Anschwellen der Lagerbestände, das auf ein kurzfristiges Überangebot hinweist. Eine Tonne Kupfer wird an der LME mit rund 12.900 USD (Spotpreis) gehandelt. Bei den Edelmetallen notiert der Goldpreis in einem turbulenten Umfeld bei ca. 5.080 USD je Feinunze. Einerseits stützt die militärische Eskalation im Nahen Osten die Nachfrage nach Gold, das angesichts der Unsicherheit als sicherer Hafen gilt. Andererseits sind die Dollarstärke und der Anstieg der Anleiherenditen ein Dämpfer für das Edelmetall, das keine Rendite abwirft. Zudem schürt der Ölpreisanstieg die Inflationssorgen, sodass die US-Notenbank möglicherweise die Zinsen länger auf hohem Niveau halten wird.

Agrarrohstoffe: Die Agrarmärkte tendierten in der abgelaufenen Woche in unterschiedliche Richtungen. Soja setzte seinen Aufwärtstrend unterstützt durch den Ölpreisanstieg fort (ein zunehmender Teil der Ernten fließt in die Produktion von Biokraftstoffen). Weizen blieb dagegen in Anbetracht des großen weltweiten Angebots weiter unter Druck. Ein Scheffel Mais verteuerte sich leicht auf ca. 590 Cent (Kontrakt mit Fälligkeit Mai 2026).

Kryptowährungen: Überraschenderweise ging es für den Bitcoin (BTC) in einem für Risikoanlagen nicht gerade günstigen Umfeld diese Woche wieder bergauf. Nachdem der BTC sechs Wochen in Folge gefallen war, gewann er seit Montag 4% hinzu und pendelte sich auf etwa 68.500 USD ein. Zu Wochenbeginn fiel der Anstieg besonders deutlich aus, denn der BTC legte in den ersten drei Tagen um 12% zu, bevor er am Donnerstag und Freitag wieder nachgab. Dabei gaben die Bitcoin-Spot-ETFs den Ton an: Zwischen Montag und Mittwoch verzeichneten sie Nettozuflüsse von über 1,1 Mrd. USD. Obwohl der US-Gesetzgeber das Kryptouniversum durchaus weiter fördern will (insbesondere ablesbar an Donald Trumps Aufruf zur raschen Verabschiedung des Clarity Act, der die Dominanz der USA im Kryptowährungssektor untermauern soll), scheint das Kursplus vor allem auf eine Erholung nach einer langanhaltenden Phase mit Turbulenzen am Kryptomarkt zurückzuführen zu sein. Innerhalb von sechs Wochen hatte der BTC fast 30.000 USD an Wert verloren und war von 93.000 USD auf 63.000 USD abgesackt. Die Anleger nutzten diese Korrektur, um sich günstig einzudecken, wodurch sich der BTC-Kurs nahezu stabilisieren konnte. Abzuwarten bleibt, ob sich dieser Trend fortsetzt. Die nächste Woche wird zeigen, wohin die Reise geht.